- 1. Какие виды мер поддержки существуют?

- 2. Определяем вид экономической деятельности вашей компании

- 3. Определяем группу мер, доступных вашей компании

- 4. Меры поддержки. Компании из групп I, II и III

- 5. Меры поддержки. Компании из группы IV

- 6. В каком порядке можно воспользоваться мерами из групп I, II, III и IV?

- 7. Кто имеет право на отсрочку (рассрочку) по уплате налогов?

- 8. Алгоритм реализации права на отсрочку (рассрочку) по уплате налогов

Какие виды мер поддержки существуют?

Меры поддержки бизнеса условно делятся на 3 блока:

- Общие меры поддержки для организаций и предпринимателей.

- Дополнительные меры поддержки для организаций и ИП субъектов МСП (малого и среднего предпринимательства) в наиболее пострадавших отраслях.

- Отсрочка (рассрочка) по уплате налогов, авансовых платежей по налогам и страховых взносов.

Определяем вид экономической деятельности вашей компании

Чтобы определить, какие меры поддержки доступны именно вашей компании, необходимо, во-первых, проверить основной вид экономической деятельности в Едином государственным реестре ЮЛ или ИП. Для этого понадобится ИНН или ОГРН (ОГРНИП) и доступ к сервисам на сайте nalog.ru.

Далее с помощью того же сайта определите, включена ли ваша организация в реестр субъектов малого или среднего предпринимательства по состоянию на 01.03.2020 и в какую категорию входит (микропредприятие, малое или среднее предприятие). Дата и отнесение к категории является одним из ключевых условий предоставления определенных гарантий, этот этап ни в коем случае не следует пропускать.

Во-вторых, определите, относится ли ваш бизнес к перечню отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции. Всего на сегодняшний день Правительством РФ утверждено 38 видов деятельности. В таблице с перечнем видов деятельности, включающей последние изменения от 18 апреля 2020 года, нет пунктов, напрямую связанных с рынком дорожно-строительной техники. Ниже перечислены виды деятельности из смежных отраслей.

| Вид деятельности | Код ОКВЭД |

| Деятельность автомобильного грузового транспорта и услуги по перевозкам | 49.4 |

| Деятельность по организации конференций и выставок | 82.3 |

| Торговля розничная легковыми автомобилями и легкими автотранспортными средствами в специализированных магазинах | 45.11.2 |

| Торговля розничная легковыми автомобилями и легкими автотранспортными средствами прочая | 45.11.3 |

| Торговля розничная прочими автотранспортными средствами, кроме пассажирских, в специализированных магазинах | 45.19.2 |

| Торговля розничная прочими автотранспортными средствами, кроме пассажирских, прочая | 45.19.3 |

| Торговля розничная автомобильными деталями, узлами и принадлежностями | 45.32 |

Определяем группу мер, доступных вашей компании

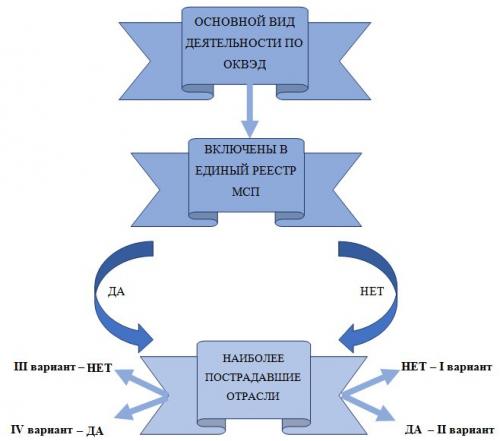

В каждом конкретном случае, в зависимости от отнесения к той или иной категории, налогоплательщикам предоставлены разные меры поддержки.

Воспользуйтесь схемой ниже, чтобы определить доступную вашей компании группу мер.

Меры поддержки. Компании из групп I, II и III

В данных группах меры идентичны.

- Мероприятия налогового контроля в виде выездных и повторных налоговых проверок: до 31 мая 2020 года включительно приостановлены назначенные проверки; не будут выноситься решения о проведении новых проверок; не составляются акты и решения; приостанавливается срок рассмотрения возражений на акты; приостанавливается проверка расчета и уплаты налогов по сделкам между взаимозависимыми лицами.

- Решения о банкротстве не принимаются ФНС России с 16 марта 2020 года.

- Продлены сроки сдачи отчетности:

До 15 мая 2020 года:

- налоговые декларации по НДС за 1 квартал 2020 года;

- расчеты по страховым взносам за 1 квартал 2020 года.

На 3 месяца:

- все налоговые декларации и расчеты по авансовым платежам (кроме НДС и расчетов по страховым взносам);

- расчеты сумм НДФЛ (форма 6-НДФЛ);

- налоговые расчеты о суммах выплаченных иностранным организациям доходов и удержанных налогов;

- бухгалтерская (финансовая) отчетность (для налогоплательщиков, сдающих годовую бухгалтерскую (финансовую) отчётность в соответствии с пп.5.1 п.1 ст.23 НК РФ);

- финансовая информация, предоставляемая организациями финансового рынка (ОФР) о клиентах-иностранных налогоплательщиках за 2019 отчетный год и предыдущие отчетные годы;

- заявления о проведении налогового мониторинга за 2021 год.

- Продлены сроки предоставления документов по требованию налоговой инспекции, полученному с 1 марта до 31 мая 2020 года: по НДС — на 10 рабочих дней, по другим требованиям — на 20 рабочих дней. Налоговые санкции по ст.126 НК РФ за нарушение сроков предоставления не применяются.

Меры поддержки. Компании из группы IV

Для субъектов МСП пострадавших отраслей предусмотрены дополнительные (к указанным выше) меры поддержки.

- Перенос сроков уплаты налогов:

На 6 месяцев:

– налог на прибыль, УСН, ЕСХН за 2019 год;

– налоги (авансовые платежи по налогам) за март и 1 квартал 2020, за исключением НДС, НПД, НДФЛ, уплачиваемые через налогового агента.

На 4 месяца:

– налог по патентной системе налогообложения, срок которого приходится на 2 квартал 2020 года;

– налог (авансовый платеж по налогу) за апрель–июнь, полугодие (2 квартал) 2020 года.

Исключения: НДС и НДФЛ, уплачиваемые через налогового агента.

На 3 месяца:

– НДФЛ для ИП за 2019 год со сроком уплаты до 15 июля.

До 30 октября 2020 года:

– авансовый платеж по транспортному налогу, налогу на имущество организаций и земельному налогу за первый квартал 2020 года.

- Введен мораторий на возбуждение дел о банкротстве — с 3 апреля до 3 октября 2020 года.

- Приостановление мер взыскания с 25 марта до 1 мая 2020 года.

Если бизнес является субъектом МСП пострадавших отраслей и отнесен к категории микропредприятий, в этом случае переносятся сроки уплаты страховых взносов: взносы за март-май 2020 год — на 6 месяцев, июнь–июль — на 4 месяца.

В каком порядке можно воспользоваться мерами из групп I, II, III и IV?

Все вышеперечисленные меры поддержки не требуют от налогоплательщиков дополнительно подавать заявление, то есть не носят заявительный характер. Самое важное — правильно определить статус бизнеса. Также для подтверждения правильности применения мер поддержки, налогоплательщики наделены правом обратиться в налоговый орган по месту учета организации и ИП с заявлением о разъяснение мер поддержки и сроков сдачи отчетности и уплаты налогов непосредственно для вашей организации.

Кто имеет право на отсрочку (рассрочку) по уплате налогов?

А что делать, если есть убыток, либо доход снизился на 10% и более? И возможности исполнить обязанность по уплате налогов и сборов, даже с учетом переноса сроков, просто нет? В этом случае Правительство РФ предлагает механизм отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, но только тем налогоплательщикам, которые отвечают определённым условиям. Итак, кто имеет на это право?

Первый критерий соответствия: основной вид деятельности по состоянию на 1 марта 2020 года осуществляется в сферах, наиболее пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции (38 видов дятельности). В этом случае не имеет значения, включен ли налогоплательщик в реестр МСП. Важно обратить внимание, что в случае внесения изменений в сведения, содержащиеся в ЕГРЮЛ/ЕГРИП, касающиеся основного вида деятельности, после 1 марта 2020 года, данные преференции распространяться не будут.

Второй критерий: стратегические, системообразующие и градообразующие организации, пострадавшие в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, не относящиеся к наиболее пострадавшим сферам деятельности. Отнесение организаций к этой категории дает возможность применить особые условия отсрочки (рассрочки).

Третий критерий: необходимо наличие одного из показателей:

- снижение доходов более чем на 10 процентов;

- снижение доходов от реализации товаров (работ, услуг) более чем на 10 процентов;

- снижение доходов от реализации товаров (работ, услуг) по операциям, облагаемым налогом на добавленную стоимость по ставке 0 процентов, более чем на 10 процентов;

- получение убытка по данным налоговых деклараций по налогу на прибыль организаций за отчетные периоды 2020 года при условии, что за 2019 год убыток отсутствовал.

Все эти критерии применяются в отношении налогов, авансовых платежей по налогам и страховых взносов, срок уплаты которых наступил в 2020 году.

Алгоритм реализации права на отсрочку (рассрочку) по уплате налогов

Если ваша компания соответствует указанным в предыдущем пункте критериям, вам необходимо:

1. Обратиться письменно в налоговую инспекцию с заявлением рекомендуемого образца либо составленного в произвольной форме с указанием необходимой идентифицирующей информации. Рекомендуемую форму заявления можно найти на сайте nalog.ru. Заявление будет рассматриваться только в случае подачи до 1 декабря 2020 года.

2. Одновременно с заявлением подается обязательство о соблюдении отсрочки (рассрочки), рекомендуемая форма также размещена на сайте nalog.ru.

3. Если необходим период отсрочки более чем на 6 месяцев, то требуется обеспечение в виде:

- залога (недвижимость, кадастровая стоимость которой больше суммы налоговой задолженности);

- поручительства;

- банковской гарантии (ст. 74, 74.1 и п.2.1 ст. 176.1 НК РФ).

4. График погашения задолженности (при рассрочке).

На какой срок предоставляется отсрочка, также зависит от экономических показателей бизнеса.

| Экономические показатели | Сроки предоставления отсрочки | Рассрочка |

| Выручка снизилась более чем на 50%, или есть убыток при одновременном снижении выручки более чем на 30% | 1 год | До 3 лет |

| Выручка снизилась более чем на 30%, или есть убыток при одновременном снижении выручки более чем на 20% | 9 месяцев | - |

| Выручка снизилась более чем на 20%, или есть убыток при одновременном снижении выручки более чем на 10% | 6 месяцев | - |

| Другие случаи | 3 месяца |

|

| ОСОБЫЕ УСЛОВИЯ | ||

| Выручка снизилась более чем на 50% | - | До 5 лет |

| Выручка снизилась более чем на 30% | 1 год | До 3 лет |

| Выручка снизилась более чем на 20% | 9 месяцев | |

| Выручка снизилась более чем на 10% | 6 месяцев | |

| Другие случаи | 3 месяца |

Далее налоговый орган в течение 30 дней с момента получения заявления о предоставлении отсрочки (рассрочки) принимает одно из следующих решений:

- решение о предоставлении отсрочки или рассрочки по уплате налога;

- решение об отказе в предоставлении отсрочки или рассрочки по уплате налога.

Налогоплательщик имеет право обжаловать решение налогового органа, либо обратиться с заявлением на предоставление отсрочки (рассрочки) повторно.

Хроника кризиса в России и мире. Все главные новости и статьи здесь